Ubezpieczenie projektowe dróg – ubezpieczeniowe Eldorado?

Trudne decyzje

Postanowienia kontraktowe i możliwości ubezpieczyciela

Wykorzystanie funduszy unijnych wiąże się nieodłącznie z procesem zakupu usługi budowlanej w ramach procedury przetargu publicznego. Kontrakty pomiędzy inwestorami publicznymi (zwykle Generalna Dyrekcja Dróg Krajowych i Autostrad) a wykonawcami oparte są najczęściej na warunkach kontraktowych FIDIC[1], przy czym jednym z elementów takiego kontraktu są opisane warunki ubezpieczenia. Zawarte w nich wytyczne dotyczące programów ubezpieczeniowych przenoszą w większości przypadków obowiązek ubezpieczenia na generalnego wykonawcę.Dodatkowo, narzucają szczegółowe wytyczne dotyczące określonych klauzul (np. brak klauzul regulujących 106 lub 112), limitów (np. klauzula usunięcia pozostałości po szkodzie min. 20% wartości szkody), okresu lub zakresu ubezpieczenia (np. ryzyka Zamawiającego), czy wskazują maksymalną akceptowaną przez inwestora franszyzę redukcyjną (np. 5.000,- PLN lub 20.000,- PLN).

Taka konstrukcja sprawia, iż aby móc spełnić wymagania inwestora, negocjacje pomiędzy ubezpieczycielami i ubezpieczającym (wykonawcą), sprowadzają się często do dyskusji o możliwości spełnienia postanowień kontraktowych.

Po stronie ubezpieczyciela pozostaje zatem możliwość:

- Przedstawienia oferty, polegającej na wykonaniu wyłącznie wyceny tak określonego zakresu ubezpieczenia.

- Podjęcie próby negocjacji warunków ubezpieczenia z generalnym wykonawcą, a pośrednio również inwestorem.

- Odmowa przedstawienia oferty, ze względu na nieakceptowalne warunki brzegowe, określone w specyfikacji przetargowej.

Konsekwencje decyzji

Odmowa przedstawienia oferty jest najprostszą opcją dla ubezpieczyciela, ale przede wszystkim wyłącza ubezpieczyciela z walki konkurencyjnej i skazuje go na „niebyt” rynkowy oraz przypisowy w tym segmencie.

Rozmowy z zaangażowaniem wszystkich interesariuszy umożliwiają dostosowanie kształtu ochrony ubezpieczeniowej do wymagań inwestora i możliwości ubezpieczyciela. Największą szansę pozytywnego uzgodnienia zmian kontraktowych ma podjęcie negocjacji przed podpisaniem kontraktu.

Wyłącznie wycena, to postawienie ubezpieczyciela w pozycji „kwotuj” lub „odmów” i obarczona jest ryzykiem nieadekwatnej wyceny danego ryzyka ze względu na silną presję rynku na cenę ubezpieczenia.

Specyfika kontraktów na budowe dróg

Pamiętając o powyższym, przyjrzyjmy się bliżej specyfice kontraktów na budowę dróg krajowych i autostrad.

Charakteryzują się one wysokimi sumami ubezpieczenia i niską wartością PML[1]. W najprostszym ujęciu oznacza to dla ubezpieczyciela wysoką składkę przypisaną i potencjalnie niską maksymalną szkodę.

Należy pamiętać, iż ubezpieczenie budowlane charakteryzuje się długim czasem zaangażowania ubezpieczyciela. Okres ubezpieczenia może obejmować fazę projektowania (6-12 miesięcy), fazę wykonania robót (18 – 36 miesięcy) oraz następującą po niej bezpośrednio fazę okresów konserwacji i/lub gwarancji. W tak długim okresie ważnym elementem procesu oceny ryzyka jest uwzględnienie przede wszystkim ekspozycji na szkody związane z powtarzalnością zjawisk pogodowych.

W trakcie naszej analizy zaobserwowaliśmy, iż kontrakty drogowe charakteryzują się nie tylko narażeniem na czynniki atmosferyczne. Ze względu na stopień skomplikowania prac kontraktowych, zmiany w reżimach technologicznych oraz technologiach wykonania oraz ograniczenia związane z zasobami kadrowymi wykonawców (rotacja doświadczonych pracowników), dużą wartość szkód w naszym portfelu kontraktów drogowych zajmowały szkody związane z błędami ludzkimi, występujące na etapie wykonania (klauzula ubezpieczenia części wadliwych) oraz po zakończeniu robót kontraktowych (etap konserwacyjno – gwarancyjny).

Jednocześnie po stronie inwestorów występowała coraz większa presja na zwiększanie limitów odpowiedzialności ubezpieczyciela i zakresu ubezpieczenia, przy braku możliwości stosownego urealnienia składki ubezpieczeniowej za takie ryzyko, ze względu na wysoką konkurencję na rynku ubezpieczeń.

W tym czasie obserwowaliśmy także zjawisko rozpowszechnienia się wiedzy na temat projektowych ubezpieczeń technicznych. Pierwsza perspektywa unijna pozwoliła spopularyzować ten segment rynku, dzięki czemu zarówno pośrednicy, jak i klienci zaczęli bardzo dobrze je rozumieć i nauczyli się korzystać z dobrodziejstw szerokiej ochrony ubezpieczeniowej. Skończyły się czasy, kiedy klienci wnioskowali o włączenie do umowy restrykcyjnych przecież klauzul 102 lub 112, a włączenie klauzul obejmujących szkody w wadliwie zaprojektowanym lub niewłaściwie wykonanym przedmiocie kontraktu przestało być wyjątkiem.

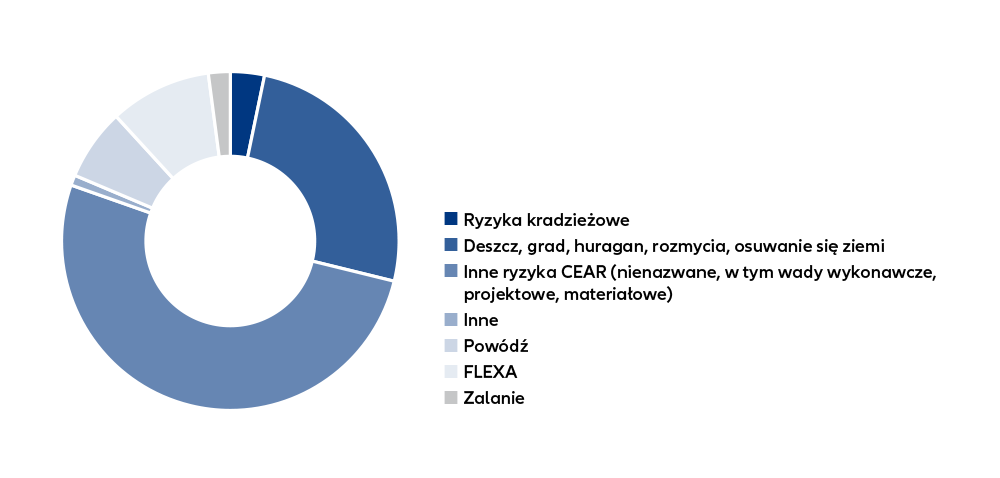

Najczęstsze przyczyny szkód

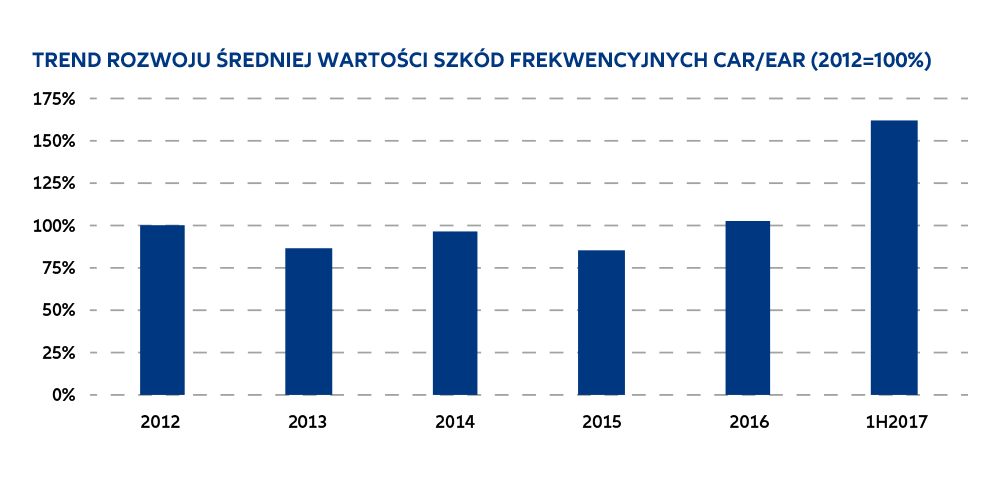

Średnia wartość szkód frekwencyjnych

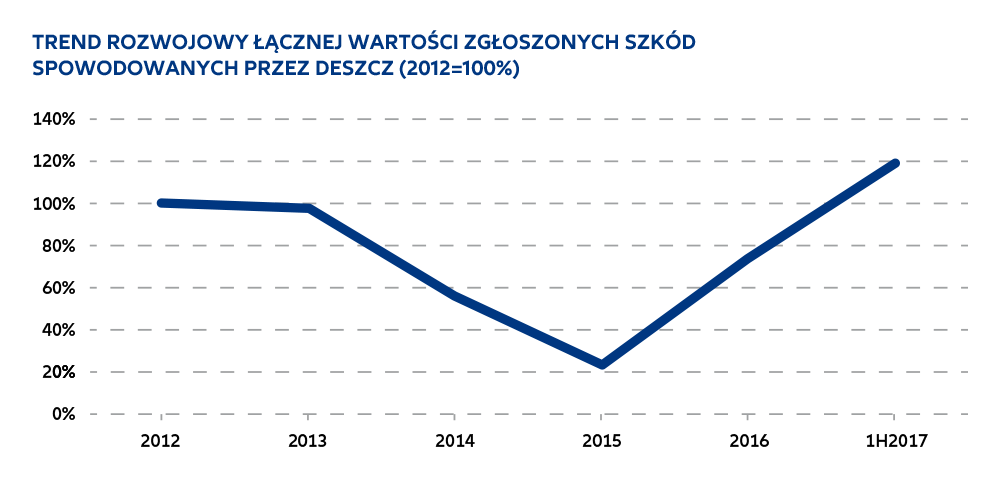

Średnia wartość szkód spowodowanych przez deszcz

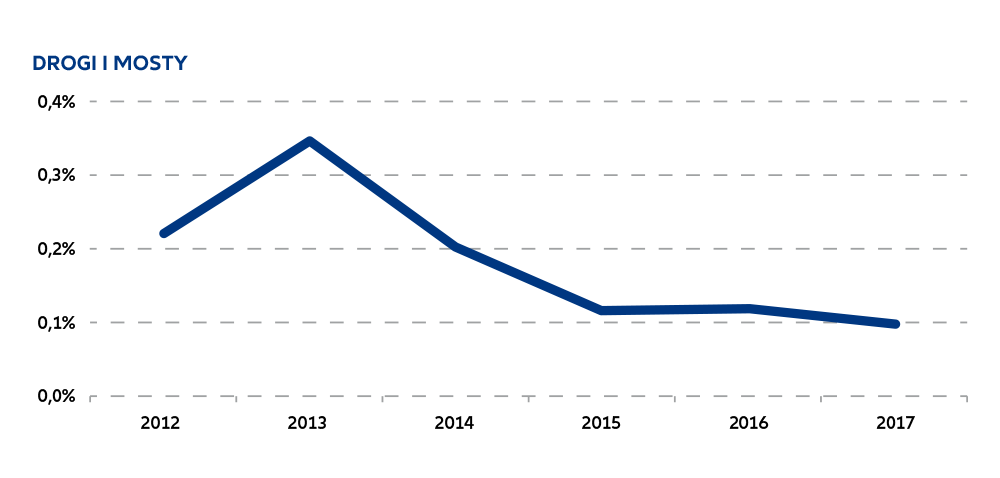

Spadek stawek ubezpieczeniowych transakcji

Symulacja opłacalności kontraktu

Mając wiedzę o frekwencyjności szkód na kontraktach drogowych oraz ich średniej wartości możemy pokusić się o przykładową symulację opłacalności kontraktu.

Założenia:

1. Suma ubezpieczenia: 200.000.000,- PLN

2. Okres realizacji kontraktu: 2 lata + 36 miesięcy ochrony konserwacyjnej

3. Franszyza redukcyjna: 5.000,- PLN (wymagana przez inwestora)

4. Stawka (negocjowana) na poziomie 1,2 promila od wartości kontraktowej

5. Obciążenia prowizyjne: 15%

Składka przypisana brutto: 240.000,- PLN

Składka pracująca na ryzyko (tj. składka przypisana brutto, pomniejszenie o koszty prowizji): 204.000,- PLN

Celowo pomijamy w przykładzie koszty kapitału, reasekuracji, koszty administracyjne i koszty likwidacji szkód.

Przy prawidłowo oszacowanym ryzyku, w ciągu okresu budowy powinniśmy się spodziewać co najmniej dwóch do trzech deszczów nawalnych powodujących stratę (średnia szkoda 100-150 tys. PLN) oraz mając na uwadze niską franszyzę redukcyjną, kilku drobnych szkód kradzieżowych. To dodatkowe 20-30 tys. PLN. ,,Wisienką na torcie” pozostają szkody z klauzuli części wadliwych (coraz częściej występujące) oraz z klauzuli 004. (a jakże, są… stare underwritingowe powiedzenie „widziałeś kiedyś szkodę z klauzuli 004” niestety stało się nieaktualne).

A przecież na wyniki działalności ubezpieczycieli wpływają nie tylko szkody wypłacone. To również rezerwy (szkodowe, statystyczne) oraz koszty (np. kapitału, reasekuracji, administracyjne), które ubezpieczyciel pokrywa w ramach prowadzenia swojej działalności.

Podsumowanie przykładu

Jeżeli w 2017 roku zebraliśmy jako ubezpieczyciel 240.000 PLN składki przypisanej, to możemy się spodziewać, że już w trakcie trwania kontraktu w ramach odszkodowań wypłacimy co najmniej wartość równą składce przypisanej brutto. A przecież mówimy tylko o spodziewanych szkodach frekwencyjnych, bez uwzględnienia ryzyka powstania dużej szkody (katastroficznej czy np. poważnego błędu projektowego). Powiększając to o narzuty kosztowe oraz narzut na duże szkody, krótko mówiąc, przy braku możliwości negocjowania warunków ubezpieczenia lub adekwatnej wyceny, na ubezpieczeniu dróg z pewnością stracimy.

Oczywiście w ramach ubezpieczenia można w pewnym zakresie korygować spodziewany wynik techniczny na rachunku poprzez szczególne postanowienia polisy. Wording monachijski przewiduje w swoim katalogu klauzule regulujące postanowienia podstawowe OWU (np. klauzula 106 – reżim odcinków lub klauzula 121 - specjalne postanowienia dotyczące ścianek szczelnych/szczelinowych i palowania). Są również franszyzy redukcyjne, które powinny zobligować ubezpieczającego do większej dbałości o prowadzenie prac (patrz osobny artykuł Andrzeja Liwacza o potrzebie udziałów własnych

Szkód związanych z opadami atmosferycznymi można by uniknąć, a przynajmniej mocno je ograniczyć w przypadku zapewnienia adekwatnego odwodnienia odcinków budowy, również wprowadzając zalecenia wypracowane wspólnie z inżynierami oceny ryzyka, zatrudnianymi przez ubezpieczycieli.

Niestety w przypadku inwestycji drogowych utrudnieniem w wykorzystaniu powyższych narzędzi jest potrzeba dochowania procedur, związanych z prawem zamówień publicznych i długich negocjacji z inwestorami (zamawiającymi).

Autorzy artykułu

Jesteśmy tu, by Ci pomóc

My dołożymy starań, aby pomóc Ci załatwiać sprawy związane z ubezpieczeniami – szybko i wygodnie - przez internet.

Wypełnij i wyślij formularz. Powiadomimy Cię o załatwionej sprawie.

Ten materiał reklamowy ma charakter wyłącznie informacyjny, służy przybliżeniu zakresu ubezpieczenia i nie stanowi oferty w rozumieniu art. 66 § 1 Kodeksu cywilnego ani rekomendacji do złożenia wniosku lub przyjęcia oferty umowy ubezpieczenia. Dokument ten nie stanowi wzorca umownego ani części umowy ubezpieczenia. Szczegółowy zakres i warunki ubezpieczenia regulują ogólne warunki ubezpieczenia wraz z załącznikami, właściwe dla danej umowy (dostępne na stronie Centrum dokumentów, w których znajdziesz postanowienia dotyczące m.in. składki, zakresu ubezpieczenia, ograniczeń i wyłączeń odpowiedzialności Towarzystwa Ubezpieczeń i Reasekuracji Allianz Polska Spółka Akcyjna oraz warunków wypłaty i zasad obliczania świadczeń ubezpieczeniowych.

Towarzystwo Ubezpieczeń i Reasekuracji Allianz Polska Spółka Akcyjna z siedzibą w Warszawie, ul. Inflancka 4B, 00-189 Warszawa, wpisana do rejestru przedsiębiorców prowadzonego przez Sąd Rejonowy dla m. st. Warszawy w Warszawie, XII Wydział Gospodarczy Krajowego Rejestru Sądowego, pod numerem KRS: 0000028261, NIP 525-15-65-015, REGON 012267870, wysokość kapitału zakładowego: 457 110 000 złotych (wpłacony w całości). Tu znajdziesz pełne dane o spółce.