Zakłady ubezpieczeń mogą tworzyć taryfy dla zwiększonych poziomów udziałów własnych. Niezależnie od stosowanych bazowych (minimalnych) poziomów udziałów własnych, powinny dysponować statystyką szkodową swojego portfela. Te same dane pozwalają na stworzenie ilościowego i wartościowego rozkładu szkód. W ten sposób łatwo określić, o ile zmniejsza się szkodowość portfela wraz ze wzrostem udziału własnego, czyli eliminacji z portfela szkód (i kosztów ich likwidacji) o określonej wartości.

Właśnie ze względu na koszt likwidacji szkód spadek stawek powinien być proporcjonalny do wartości szkód eliminowanych z portfela, dzięki zwiększonemu udziałowi własnemu.

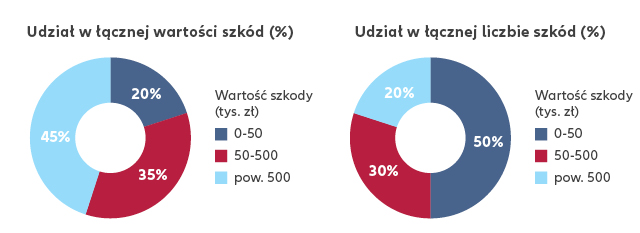

Wynika to z tego, że relatywnie małe, lecz częste szkody zazwyczaj nie obciążają najbardziej portfela, ale mają większy udział w łącznym koszcie likwidacji szkód z powodu dużej liczby, niż wartości (przykładowo: szkody o wartości jednostkowej do

50 tys. zł, stanowiące 20% łącznej wartości szkód, to jednocześnie 35% łącznej liczby szkód i 30% łącznej wartości kosztów likwidacji szkód). Konieczne jest rozłożenie kosztów stałych działalności ubezpieczeniowej na mniejszy wolumen składki przypisanej/ zarobionej.

Dzięki wprowadzeniu udziałów własnych spadek stawki ubezpieczeniowej jest tym większy, im wyższy udział w portfelu mają niewielkie szkody. Czynnik ten ma coraz większe znaczenie w Polsce w ostatnich 5 latach. Choć obserwujemy stabilny poziom szkód o niskiej wartości, powodowanych przez czynniki inne, niż pogodowe, to istotnie wzrasta udział szkód drobnych powodowanych właśnie przez czynniki pogodowe (szczególnie silne wiatry i deszcze nawalne oraz połączenie obu zjawisk).

Wynika to nie ze średniej wartości szkody (chodź i tu obserwujemy nieznaczny jej wzrost), lecz częstości ich występowania (na poziomie nawet do 50% w okresie ostatnich 5 lat). Nie chodzi tu o szkody wywołane zjawiskami pogodowymi o rozmiarach katastrofalnych (takich, jak np. huragan lub powódź), lecz o drobne zdarzenia.

W ujęciu portfelowym oznacza to, że ubezpieczeni, których mienie jest odporne na takie zdarzenia (np. przez konstrukcję budynków lub ich techniczne utrzymanie), niekorzystający z udziałów własnych, pokrywają straty występujące u innych ubezpieczonych. Wzrost udziału własnego pozwala na zróżnicowanie stawki w zależności od poziomu ryzyka wnoszonego do portfela.